個人・法人の確定申告を低額に!

一定の利益が計上されている際には、経費ですが、「高い顧問料を支払っていても意味がない!」、「毎月顧問料を払い、若いスタッフが来るだけだ」、「もっと決算だけで安くしたい!」、「利益がない段階でも税理士で決算や税務申告を行いたい!」、 本当に多くのお客様からお聞きする言葉です。

そこで弊所では、櫻ビジネス倶楽部を通じ、高額になりがちな税務申告を、税理士顧問料なし!会費無し!で原則、年間売上高3千万円迄の事業者様に向けて、低額化への挑戦を行っています。もちろん、櫻ビジネス倶楽部にご入会されなくとも、低額での決算!をご利用頂けます。また、お客様の内容に応じて、ご提案をさせて頂いておりますので、ぜひご相談下さい。

ただし、全国・北海道から沖縄まで、低価格でご提供しますため、担当します顧問税理士事務所の税理士、スタッフのご訪問は行っておりません。

ご連絡は、お客様からは、メールで頂戴し、弊所ならびに事業者から内容により、メール、お電話をさせて頂きますので、スムーズな運用をお約束いたします。

オプション料金 消費税申告書作成・申告10,000円(複雑な場合、別途)

年間売上高3千万円を越える場合にも、ぜひご相談下さい。

尚、税務署、県(都)税事務所等からの申告書類はお客様が保管され、納税をお願いします。

1.記帳代行から決算・税務申告迄をフルパックで!

決算期の翌月に領収書等をお預かりし、1年間の記帳を代行させて頂き、決算から税務申告迄を代理します!

1か年で記帳を代行します仕訳数が原則、1,200仕訳前後での料金となります。1,200仕訳を一定以上越える場合には、100仕訳単位で5,000円(税別)が加算されますのであらかじめご了承下さい。

尚、月次決算をご希望の場合、領収書等を毎月、3ヶ月毎、6ヶ月毎に送付頂いた上での対応も可能です。料金等はご相談下さい!

ご用意をお願いします主な書類は以下の通りです。

①前年度分の申告書、決算書の控え。3期以降は、過去2年分の税務署届け出書類の控え。

②領収書、使途が書かれたメモ書。売上や仕入がわかる資料

尚、領収書類は事務用品、切手代等用途、品名を裏面等に判読出来る状態で記載し区分して下さい。

判読出来ないものが多くお客様へ度重なる質問を要する場合、やむを得ず料金加算の場合があります。

③支払相手先、内容の分かる明細書(クレジットカード等の引落明細、口座引落明細請求書)

④通帳のコピー、振込明細書、定款・謄本のコピーなど

既にご用意のある場合には、現金出納帳など

2.決算・税務申告だけ!

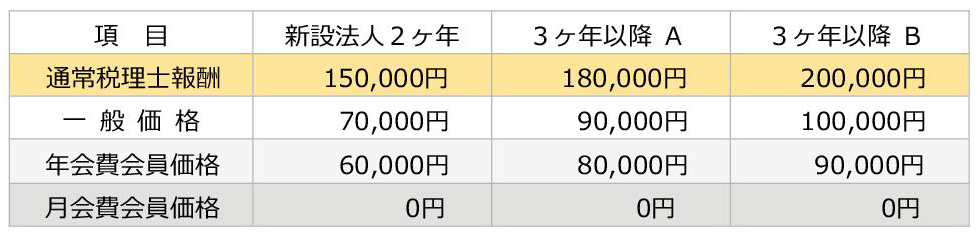

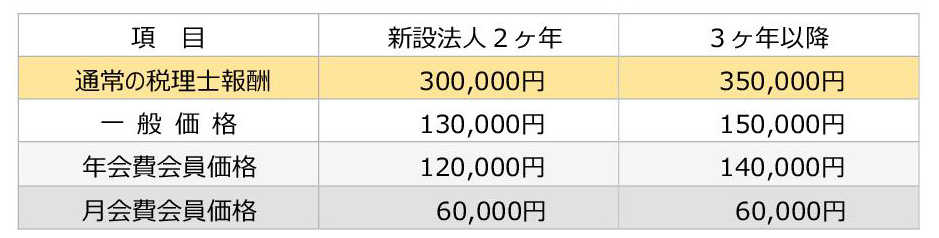

本当に高額とも言える税理士での決算。ともすると、毎月20,000~25,000円の税理士顧問料、更に決算・税務申告で年1回150,000~200,000円のお支払いが生じております。しかし、多くの事業者様の皆様から低額な決算を求める声が多数寄せられる中、税理士事務所の業務を「決算サポート」と「税務申告」で精査し、勘定元帳等をPDF化する等、インターネットを介することで低価格でのご提供を可能にいたしました!

注) 税務申告に際して、必要資料は以下の通りです。

・会計記帳データ、またはご紹介します記帳代行サービス会社をご利用頂くこともお奨めします。

・法人設立届及び青色申告承認申請書の控え(法人設立1期目のお客様)

・前期決算書・税務申告書の控え(初めてご依頼頂く、法人設立2期目以降のお客様)

・定款及び謄本のコピー

※ご用意のある場合、現金出納帳、賃金台帳のコピー、通帳(通期分)のコピー、振込明細書。

注) 必要により、ご用意頂く資料は以下の通りです。

・通帳(通期分)コピー

・借入金返済予定表(銀行借入金があるお客様)のコピー

・固定資産購入時の請求書、明細書等(期中に固定資産を取得されたお客様)

1.決算サポート

弥生会計データ等をお預かりし、税理士法での「付随業務」を行い、円滑な税務申告をサポート。

2.税理士が税務申告書を作成し、提出します

税理士法での「税務申告」を代理します。税務申告では、決算を再チェックした上で、法人税・地方税申告書等を作成し提出します。全国の申告が可能です。

(ご注意)・決算サポート0円、税務申告0円の適用は、月会費1ヶ年契約となります。1ヶ年未満でご利用の場合、一旦、通常価格でお預かりし、1ヶ年経過翌月ご返金、または次年度会費に充当させて頂きます。

3.サラリーマン 住宅ローン減税、個人事業主等 確定申告!

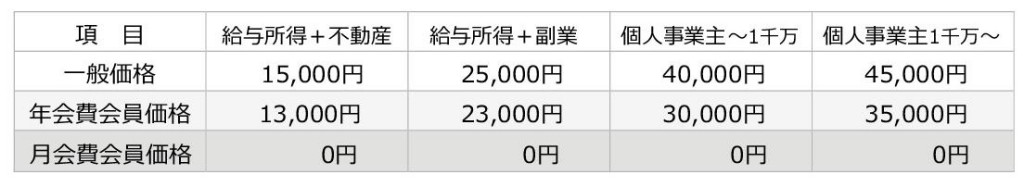

個人事業者であっても毎月顧問料、更に毎年1回の確定申告で50,000~80,000円のお支払いが生じます。しかし、多くの個人・個人事業者様の皆様から低額な確定申告を求める声が多数寄せられる中、インターネットを介することで低価格、かつ良質に提供しています!

注)確定申告に際して、必要資料は以下の通りです。サラリーマンでの住宅ローン減税等は別にご案内します。

・事業届け出及び青色申告承認申請書の控え(1期目のお客様)

・前期税務申告書の控え(2期目以降のお客様が弊所に初めてご依頼頂く場合)

※通帳(通期分)のコピー、振込明細書など。ご用意のある場合、現金出納帳

注) 必要により、ご用意頂く資料は以下の通りです。

・通帳(通期分)コピー

・借入金返済予定表(銀行借入金があるお客様)のコピー

・固定資産購入時の請求書、明細書等(期中に固定資産を取得されたお客様)

・<個人給与+不動産>とは、サラリーマンが住宅をローンで購入し、住宅ローン控除を受ける為の還付申告です。サラリーマンの場合、「還付申告」で所得税が少なくなれば、会社で源泉徴収されていた所得税の還付が受けられます。但し、サラリーマンで年末調整により所得税の精算が完了している場合は、いったん還付申告書を提出して税金の還付を受けると、やり直しは「更正の請求」となります。

還付申告の際に控除できる医療費や生命保険料の所得控除等があったことに後で気づいたような場合は、還付申告書提出後1年以内に「更正の請求」を行う必要があります。

・<個人給与+副業収入>は給与所得のみであっても、不動産が投資用の場合には、副業となります。

不動産所得等のあるサラリーマンは毎年3月に確定申告により所得を確定申告しなければなりません。

※下記の控除を申告の場合には、各々5千円が加算されます。

医療費控除、寄付金控除、年度の中途退職(退職金あり)、保険金等満期の一時所得、バリアフリー改修・省エネ改修工事ローン控除

ご注意)・決算サポート0円、税務申告0円の適用は、月会費1ヶ年契約となります。1ヶ年未満の場合、一旦通常価格でお預かり、1ヶ年経過後ご返金、又は次年度会費に充当させて頂きます。